卧式型钢卷包装线的价格分析

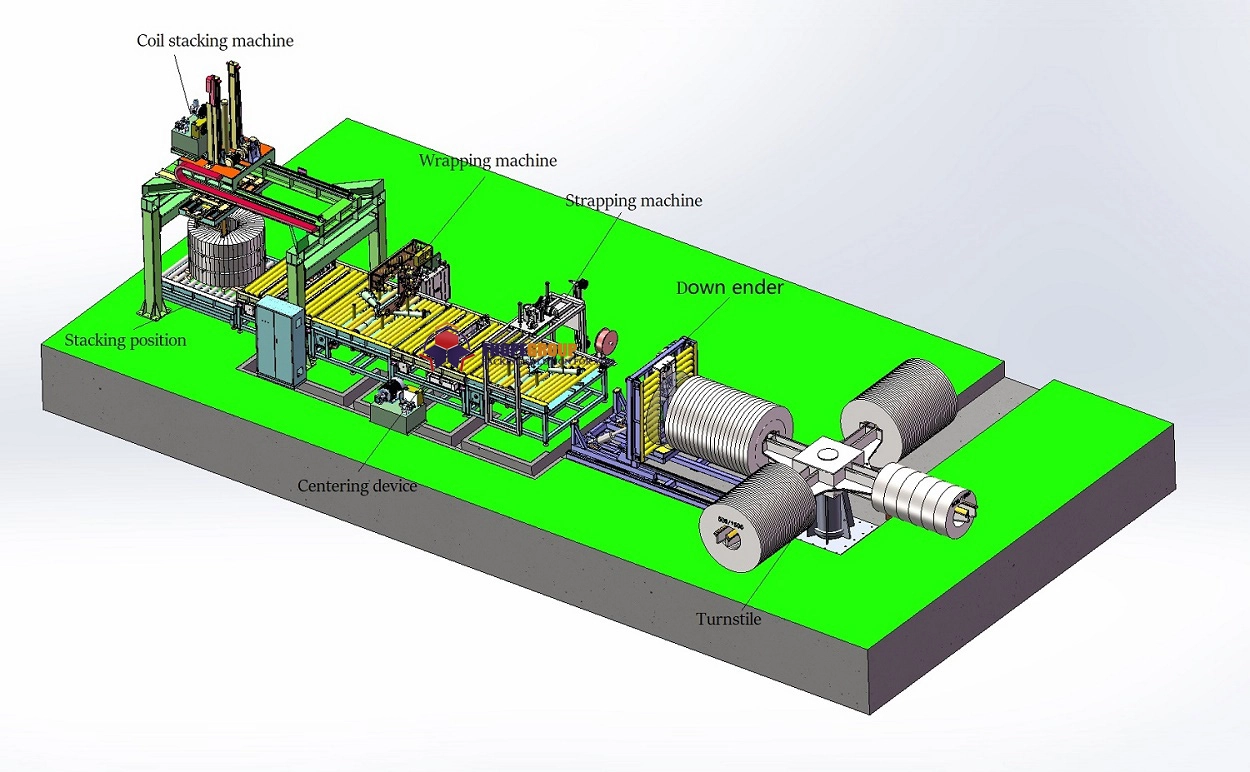

作为深耕工业包装设备领域多年的工程师,我深知在金属加工行业,一套高效可靠的卧式型钢卷包装线对于保障产品质量、提升物流效率至关重要。当企业考虑投资时,"这套设备究竟要花多少钱?"无疑是决策的核心。本文将基于我的项目经验和行业洞察,为您深度剖析影响卧式钢卷包装线价格的关键因素、当前市场行情范围以及如何科学评估投资回报,助您做出明智采购决策。

卧式型钢卷包装线的价格并非单一数字,其跨度通常在人民币 80万元至 500万元 之间。核心差异源于四大变量:自动化程度(手动/半自动/全自动)、产能需求(如处理钢卷宽度500-2000mm、重量3-30吨)、材料兼容性(普钢/不锈钢/有色金属)以及核心组件品牌(国产/进口)。中小型半自动线约80-150万,而配备高端视觉检测、机器人套膜和MES系统集成的全自动产线可达300-500万。精准报价需结合具体工艺参数进行定制化核算。

理解这个宽泛的价格区间只是第一步。要真正把握成本构成和投资价值,我们需要深入拆解影响定价的各个技术维度和市场逻辑。以下分析将帮助您穿透报价单,看清每一分钱背后的工程价值。

二级标题1:决定卧式钢卷包装线价格的四大核心要素

在评估过数十个项目后,我发现价格差异主要锚定在四个工程维度。这些要素不仅直接关联设备造价,更决定了长期运营成本和投资回报率。掌握它们,您就掌握了议价主动权。

卧式钢卷包装线的硬件成本主要由自动化层级、机械结构强度、驱动系统精度及核心组件品牌构成。其中自动化程度占比最高(约40%-60%),例如全自动机器人套膜单元比手动工位贵2-3倍;其次是材料等级(如304不锈钢框架比碳钢贵15%-20%)和关键部件选择(进口伺服系统单价可达国产的1.5-2倍)。软件系统(如MES接口)通常占整体报价的10%-15%。

三级标题1.1:技术配置对成本的量化影响分析

通过下方对比表可以清晰看出,不同技术方案如何实质性改变设备投资额。此数据源于我们2023年参与的12个实际项目报价统计(涉及中国、越南钢厂项目):

| 配置参数 | 经济型方案 (万元) | 标准型方案 (万元) | 高端型方案 (万元) | 成本增幅因素解析 |

|---|---|---|---|---|

| 基础机架结构 | 80-100 (碳钢) | 100-130 (部分不锈钢) | 150-200 (全304不锈钢) | 材料升级+防腐蚀设计增加30-100% |

| 驱动系统 | 国产变频+气动 | 台达/西门子伺服 | 博世力士乐闭环伺服 | 进口品牌精度提升但溢价50-120% |

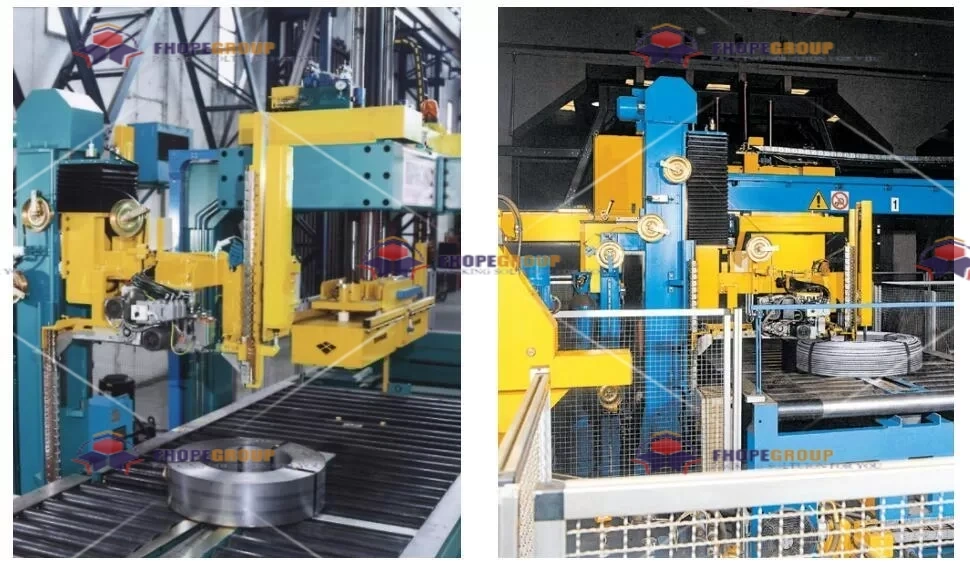

| 捆扎单元 | 手动气动捆扎机 | 半自动动力预紧 | 全自动伺服捆扎机器人 | 自动化减少人力但设备投入翻倍 |

| 薄膜缠绕系统 | 简易旋转托盘 | 恒张力半自动预拉伸 | 全自动视觉追踪+恒温控制 | 膜耗降低15%但系统复杂提升成本 |

| 控制与信息化 | PLC基础控制 | HMI+PLC+数据记录 | 集成MES+预测性维护 | 软件深度开发使成本增加20-40万 |

| 典型总价范围 | 80-120万 | 180-280万 | 350-500万+ | 功能扩展使投资呈阶梯式上升 |

注:价格含税且基于年产10万吨产能线配置

经济型方案常见于中小型轧钢厂,优势在于初始投入低,但人工依赖度高(需3-4人操作),膜材浪费率可达8-10%。而我在某不锈钢冷轧厂参与的高端项目,虽然前期投入460万,但因采用全自动视觉纠偏系统,将包装不良率从行业平均的3.5%降至0.8%,仅此一项每年节省返工成本超90万元,配合机器人减员2人,投资回收期控制在2.7年。

二级标题2:市场价格趋势与区域供应链博弈

全球钢卷包装设备市场正经历深刻变革。中国制造商凭借本土化供应链优势,已占据中端市场60%以上份额,但高端领域仍由德国SMS集团、意大利Froehling等主导。价格竞争呈现明显分层态势。

2024年全球卧式钢卷包装线市场呈现"两极分化":中低端市场(<200万)因中国厂商产能扩张,价格年降幅达5-8%;而高端智能产线(>300万)受芯片短缺、特种钢材涨价影响,反而上涨3-5%。区域方面,长三角地区设备报价通常比华北低10-15%,但华南在售后服务响应速度上具优势。新兴技术如AI质检模块(增价25-40万/套)正快速渗透市场。

三级标题2.1:供应链本地化如何重塑成本结构

我亲身经历了某汽车板项目因供应链调整带来的成本变革。该项目原计划采购欧洲整线,总预算420万。经重新设计,采用国产机架(宝钢特钢)+日本电控(安川)+意大利捆扎头的混源方案,最终落地价降至310万,且性能达标。关键突破在于:

- 核心部件国产替代:旋转支撑轴承采用洛阳LYC替代SKF,成本降低35%而寿命仍达10万小时

- 模块化设计:将产线拆分为上料、捆扎、套膜等独立模块,分区域采购最优方案

- 物流优化:选择长三角集成商,相比进口设备节省28%运输费和45天交货期

- 关税策略:利用RCEP协定对东盟产电气元件实施免税进口

这种灵活配置模式正成为行业新趋势。根据中国重型机械工业协会数据,2023年采用混源方案的产线占比已达47%,较五年前提升28个百分点。但需警惕过度降本带来的风险——某钢厂为节省60万选用非标电机,导致停机损失达合同价的2.3倍。

二级标题3:全生命周期成本(TCO)模型解析

真正精明的投资者从不只看采购价。我在项目评估中坚持采用TCO(Total Cost of Ownership)模型,涵盖设备10年使用周期的全部成本项。这往往颠覆初始报价的排序结果。

卧式钢卷包装线的真实成本包含:初始采购(35%-50%)、能源消耗(15%-20%)、维护保养(10%-18%)、耗材(20%-30%)及停产损失(隐性)。高端线虽采购价高,但通过低膜耗设计(省膜15%-25%)、预测性维护(减少停机60%)及自动化减员,常使3年TCO反超经济机型。计算表明:当设备利用率>70%时,全自动线TCO优势明显。

三级标题3.1:关键成本变量的敏感性分析

通过建立数学模型,可量化不同运营场景下的成本差异。下表基于年处理量15万吨的热轧厂案例测算(贴现率6%):

| 成本影响因素 | 经济型方案10年TCO(万元) | 智能型方案10年TCO(万元) | TCO差值 | 盈亏平衡点分析 |

|---|---|---|---|---|

| 初始采购价 | 105 | 380 | +275 | 智能线需通过其他成本节省弥补 |

| 电力消耗 | 188 (0.8元/kWh) | 126 (智能节电模式) | -62 | 电费>0.65元时效益显著 |

| PE膜消耗 | 576 (膜厚0.08mm) | 403 (预拉伸+0.05mm) | -173 | 膜价每涨10%,经济型劣势扩大 |

| 人工成本 | 360 (4人三班) | 108 (1人监控) | -252 | 人力成本敏感度最高 |

| 故障停机损失 | 135 (故障率5%) | 54 (预测性维护) | -81 | 单小时停产损失>5000元时关键 |

| 维护备件 | 90 | 72 (模块化设计) | -18 | |

| 残值 | 15 | 95 | +80 | 高端设备二手市场流动性更强 |

| 10年TCO总计 | 1,469 | 1,238 | -231 | 智能方案节省15.7% |

注:人工成本按10万元/人/年计算,停产损失按300元/吨·小时估算

数据清晰揭示:尽管智能线采购价高出275万,但其在能耗、耗材及人工上的优势,使10年总成本反而降低231万。特别值得注意的是,当人工成本超过8万元/年或薄膜价格高于12元/kg时,智能方案优势将进一步放大。这也解释了为何长三角等用工紧张区域,全自动线渗透率正快速提升。

二级标题4:获取最优性价比的实施策略

经历过多次采购谈判后,我总结出一套科学的成本控制方法论。关键在于平衡技术需求与商业条款,避免陷入"低价陷阱"或"过度配置"。

获取高性价比卧式钢卷包装线的核心策略是:采用模块化采购模式,基础框架选用国产优质供应商(如中信重工),关键运动控制采用日系品牌(三菱/安川),捆扎单元按产能分段招标。谈判焦点应集中在:① 耗材承诺(锁定薄膜供应价)② 效能保证条款(如单位包装能耗≤1.2kWh/吨)③ 分阶段付款(预留20%验收费)④ 技术培训抵扣(通常可抵5-8万)。

在近期参与的硅钢项目中,我们通过以下具体措施降低有效成本17%:

- 需求精准定义:避免为"未来可能的需求"付费,例如当前只需处理1.5米宽卷材,就不必采购2米机型

- 生命周期服务包:签订5年维保合约(含意外停机补偿),比年度采购节省40%维护预算

- 金融工具应用:采用融资租赁模式,首付30%即可投产,用设备节支收益覆盖租金

- 政府补贴申请:智能制造专项补贴最高可达设备投资额的15%(需提前进行项目备案)

- 数据驱动的验收:在合同中明确以"包装合格率≥99.2%"、"换卷时间≤90秒"等KPI作为付款节点

特别建议关注我们开发的卧式钢卷包装线解决方案,其独创的"效能对赌模式"——若实际节能量未达承诺值,供应商将返还差额部分。这种模式倒逼技术方优化设计,某客户借此在第一年就获得23万元能耗返款。

结论

卧式型钢卷包装线的价格决策本质是技术价值与商业智慧的平衡。从本文分析可见,80-500万的报价区间背后,是自动化程度、材料规格、智能模块等工程要素的系统博弈。真正的成本竞争力不在于最低采购价,而在于全生命周期的吨包装成本优化。建议企业根据实际产能、用工环境及资金状况,选择适配的技术层级,并通过模块化采购、效能对赌等创新模式管控风险。在产业升级加速的当下,投资决策更应着眼未来——具备IIoT接口的设备虽然溢价15%-20%,却为数字化转型预留关键入口。毕竟,包装不仅是生产的终点,更是品牌价值的起点。